就去色妹妹

就去色妹妹

财联社8月5日讯(记者 林坚)记者最新获悉,证监会当今正就《证券公司业务经历顾问办法》及相关配套法律诠释征求倡导。字据证监会官网,《办法》在2022年及2023年的年度立法计议内有所出现,这意味着,新规是经过了充分的论证及酝酿,待征求倡导款式已矣后,新规将落地。券营业务执照的恳求、推出全款式皆有新的表率细节及顾问历程。

对于为何要出台《办法》?当今,证券公司业务经历顾问的规矩基础和准入圭臬总体上较为明确和贯通,《证券法》《证券公司监督顾问条例》《证券公司业务范围审批暂行法律诠释》以及相关业务的单行法律诠释共同组成了证券公司业务准入的法律规矩框架。然而,跟着频年来,跟着新的业务神志不断出现,而法律诠释制定逐步滞后于实践发展,导致业务经历顾问不表率、不贯通、不长入等问题日益隆起,不利于照章监管和行业健康发展,因此故推出《办法》。

全体来看,《办法》征求倡导稿共有五章四十六条,体现了五大草拟逻辑,亦然五大中枢内容,相比直不雅看到亮点所在。记者也进行了一番梳理。

主要影响妥协读有两个方面:一方面,通过业务经历的整合,旨在减少业务领域的恶浊地带。已往,部分执照存在审核主体不解确、业务范围界定恶浊以及波及法律诠释不贯通等问题。这次业务经历新规的出台,有用裁减了潜在风险,权贵擢升了业务开展的合规性,并增强了法律诠释的可依据性。

另一方面,对业务开展提议了明确要求。具体而言,加强了复杂杠杆业务风险的珍惜使命。同期,对于近三年评级中有一年低于A级的券商,提高了监管主见要求,包括风险粉饰率、老本杠杆率、流动性粉饰率以及净厚实资金率等,这些主见均需达到监管限制圭臬的150%以上。

此外,为了裁减“屯牌”行径,建树了最低展业限制,并对对应执照下的收入设定了最低要求。对于不得当这些法律诠释的机构,将刊出其相关执照禀赋。

看点一:券营业务经历将从原有80余项整合理顺至28项

《办法》厘清证券公司各项业务经历的逻辑关系,包括厘清“业务”经历与其他“经历”,将不属于“业务”经历的经历从表率范围剔除;厘清证券业务与其他类业务;厘清证券业务的不同种类。

对质券公司现行各项禀赋进行梳理分析并归纳合并的基础上,字据法律依据及业求实验的不同,将证券公司一起业务归为5大类、21种,即证券类业务(8种)、基金类业务(2种)、期货类业务(5种)、老本市集相关业务(6种)、其他监管部门或者自律组织应许的业务;在其中4种业务下还字据法律法律诠释、业务特征与风险各别进一步细分了整个11项业务神志。通过整合合并,现行80余项由不同单元核发的禀赋大幅压缩至逻辑关系较为贯通的28项经历,

一是《证券法》法律诠释的证券类业务。主要包括证券经纪,证券投资询查,与证券交往、证券投资当作筹商的财务参谋人,证券承销与保荐,证券融资融券,证券作念市交往,证券自营,证券信用业务等8种。

其中,“证券经纪”下分境外证券经纪、境内证券经纪等2项业务神志;“证券承销与保荐”下分证券承销、证券保荐等2项业务神志。

接洽到股票质押回购、商定购回式证券交往、上市公司股权引发融资等3种业务的模式、风险特征基本一致,并吞整合为“证券信用业务”;接洽到上市证券作念市、新三板作念市、ETF基金作念市业务模式、风险特征基本一致,并吞整合为“证券作念市交往业务”。

性爱宝典二是依据《基金法》开展的基金类业务。主要包括证券财富顾问、基金托管与管行状务等2种。

其中,“证券财富顾问”下分私募证券财富顾问、公募基金顾问、境外证券投资顾问(QDII业务)等3项业务神志;“基金托管与管行状务”字据《基金法》的法律诠释下分证券投资基金托管、公募基金销售、公募基金投资参谋人、公募基金份额登记与估值等4项业务神志。

三是依据《期货和养殖品法》开展的期货类业务。主要包括股票期权经纪、股票期权作念市、期货交往、场外养殖品交往、期货交往所相关作念市业务等5种。其中,接洽到场外期权一级交往商、场外期权二级交往商的业求实验基本一致,仅对冲方式存在区别,将其并吞整合为“场外养殖品交往”,同期在配套法律诠释中赐与明确。

四是老本市集相关业务。主要包括另类投资、证券信息工夫干事、私募非证券投资基金顾问、私募非证券投资基金托管、私募金融居品销售业务、提供信用风险保护器用等6种。

需阐明的是,基金类业务中的私募证券财富顾问、证券投资基金托管、公募基金销售等3种业务与本大类下的私募非证券投资基金顾问、私募非证券投资基金托管、私募金融居品销售等3种业务有同样之处,但前3种业务为投资圭臬化财富的基金居品的顾问、托管、销售,此后3种业务主要指股权投资基金等投资非圭臬化财富的居品的顾问、托管、销售,风险特征存在较大各别,有必要实施各别化准入,未予并吞整合。

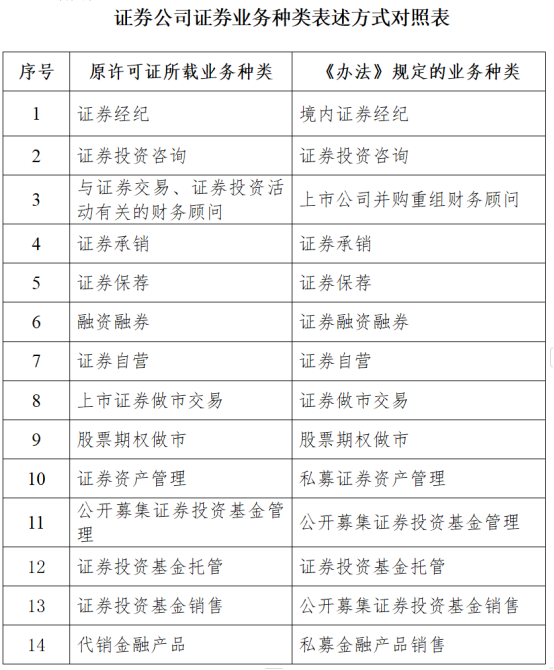

图为券商证券业务种类表述方式对照表

看点二:对部分业求实行各别化准入顾问

《办法》体现了分类顾问,在厘清性质的基础上,对于同属一类业务、但风险特征存在较大不同、有必要实行各别化准入顾问的,在该类业务下细分业务神志,建树各别化的准初学槛。对于业求实验以及风险特征基本一致的业务,尽量整合、擢升准入遵守,消弱恳求东谈主包袱。

新规要求券商恳求加多部分业务须先行蕴蓄相关基础业务造就。如恳求加多期货交往所相关作念市交往业务,应起先获准从事证券作念市或者股票期权作念市;恳求私募非证券投资基金托管、私募金融居品销售业务经历,应起先分别获准从事证券投资基金托管、公募基金销售业务;恳求加多公募基金顾问业务,应起先获准从事私募财富顾问业务。

值得一提的是,证券公司恳求从事私募非证券投资基金托管业务或者证券信用、股票期权作念市、场外养殖品交往、期货交往所相关作念市交往、提供信用风险保护器用等具有权贵杠杆性质且与其他业务之间存在交叉风险的业务,还应当具备下列条目:

(一)最近1年净老本握续不低于80亿元;

(二)最近24个月各项风险限度主见握续得当法律诠释且最近6个月风险粉饰率、老本杠杆率、流动性粉饰率、净厚实资金率握续达到法律诠释监管圭臬的150%以上;最近3年分类评价效果均为A类的,最近6个月风险粉饰率、老本杠杆率、流动性粉饰率、净厚实资金率握续达到法律诠释监管圭臬的120%以上;

(三)具有开展相应业务的风险顾问系统,简略实时有用监控、解决流动性风险、信用风险和市集风险;

(四)从事相应业务的投资顾问、居品瞎想、交往践诺、风险顾问、合规顾问、清理核算等岗亭东谈主员分别不少于1名,并具有3年以上岗亭使命造就;拟认真相应业务的高等顾问东谈主员或部门认真东谈主具备5年以上相关使命造就;公司风险顾问认真东谈主具有相应的履职材干,具备对相应业务风险进行量化分析和评估的专科教化;

看点三:明确业务展业圭臬

《办法》进一步光显圭臬。一是兼顾业务共性与各别性。将准入条目分为基本条目、寥落条目。基本条目适用于恳求各项业务经历,寥落条目适用于高风险或者复杂业务。

征求倡导稿清晰,证券公司开缓期货和养殖品类业务中的场外养殖品交往的,得当最近1年分类评价效果在A类AA级以上的,不错在证券交往所开态度内个股对冲交往专用账户,径直开展对冲交往,不得当的,仅能与开展场外养殖品一级交往的主体进行个股期权对冲交往,不得与其他交往敌手或者自行开展场内个股期权对冲交往。

此外,券商提供信用风险保护器用的,得当最近1年分类评价效果在A类AA级以上的,卖出信用养殖品的场合债券范围不受限制,不得当的,仅能卖出以我方承销的债券为场合的信用养殖品。

此外,证券公司从事私募非证券投资基金顾问业务的一级子公司,确有必要的,不错与相关互助方建树二级基金顾问子公司,但握有二级子公司股权比例应当不低于35%,且领有不低于互助方的顾问限度权。相关一级与二级子公司应当业务范围诀别贯通,幸免同行竞争。相关互助方应当为地方政府投融资平台、国度要点扶握产业龙头企业或者有名外资机构。证券公司应当在相关有野心范例履行后5个使命日内向证监会备案。

二是作念好长入法律诠释与单行法律诠释的衔尾。《办法》珍惜法律诠释了公司治理、合规风控、阵势顺序、东谈主员等基础准入条目,且与单行法律诠释基本一致;寥落条目方面,着眼于“查漏补缺”,即对于相关业务的单行法律诠释已瞄准入条目作了细化的,《办法》不再疏通法律诠释;对于莫得单行法律诠释、有必要对要津东谈主员、从业造就、老本实力等作出细化法律诠释的,《办法》进行针对性“补缺”。

1.开展证券自营业务的,应当至少配备3名专职从事投资辩论的东谈主员;

2.开展证券融资融券、证券作念市交往、证券信用业务、提供信用风险保护器用、股票期权作念市或期货交往所相关作念市业务的,应当至少配备1名对该项业务具有风险识别、计量和限度材干的专职风控东谈主员;

3.开展证券自营、公开召募证券投资基金顾问、境外证券投资顾问或私募非证券投资基金顾问业务的,应当至少配备3名具有3年以上相关投资顾问造就的投资司理或者基金司理;

4.开展场外养殖品交往业务的,应当配备的居品瞎想、交往、合规、风控等各类专岗专职东谈主员均不少于2名且具备2年以上相关业务造就,业务认真东谈主应当具备3年以上养殖品交往或风险顾问造就;

看点四:明确审核职责,翻新复杂业务由证监会审核

《办法》明确法律诠释了职责。落实《证券法》《条例》对质监会的授权,将证券公司各项业务(包括各项新业务)的审批长入归口于证监会及派出机构。基本原则是:通例业务由证监局审核,翻新复杂业务由证监会审核;对于证监会照旧许可的业务经历,会管单元不再搞“二次”准入,但可字据业务风险特征提议补充性自律要求。

派出机构在审核使命中遭受法律规矩和证监会莫得明确法律诠释的新情况、新问题的,应当实时辩论,提议处理建议并报证监会。中国证监会照章制定审核使命指令或者法律适宅心见,对外公布后,长入适用于同类情形。

看点五:破碎“屯牌”“保牌”行径

《办法》进一步健全了券营业务执照的退出体系。加多刊出执照的退长进径,造成主动减少执照、撤消执照、刊出执照等多元化退长进径,破碎“屯牌”“保牌”行径。

征求倡导稿清晰,在证券公司主动恳求减少业务、证监会照章撤消业务许可的现存退出渠谈基础上,新增两种退出渠谈:一是证券公司获取经历后、握续展业过程中未握续得当相关业务经历准入条目且未在规依期限内改正的,证监会可视情形限制业务当作、撤消业务许可。

二是证券公司未实验开展筹营业务(即业务界限握续一定时分低于法律诠释圭臬)的,应当主动恳求刊出相关业务许可证。需阐明的是,“实验展业”是对质券公司展业界限的最低要求,为幸免对行业产生紧要影响,相关圭臬总体不高。

另一方面,“实验展业”要求主要适用于中介业务,对于证券融资融券、金融居品销售等重老本或者高风险业务,暂不作要求就去色妹妹,对于相关单行办法里已对“实验展业”圭臬作出法律诠释的(如公募基金销售、证券投资基金托管业务),不再疏通法律诠释。